Al conocer y dominar la clasificación arancelaria, tu empresa puede actuar según lo estipulado por la Organización Mundial de Aduanas y las leyes para el comercio exterior vigentes en México.

Este proceso facilita las operaciones import export de tu compañía, evita sanciones por incumplimientos frente a las autoridades aduaneras, previene retrasos en la liberación de mercancías y otras dificultades que pueden impactar directamente en el proceso productivo y la salud financiera de tu negocio.

¿Qué es la Clasificación Arancelaria?

La clasificación arancelaria es un código que deben usar las empresas import export para identificar adecuadamente sus mercancías y facilitar el proceso de revisión en las aduanas.

Fue establecida por la Organización Mundial de Aduanas (OMA o WCO, en inglés) con el objetivo de crear una estandarización internacional, que permita el flujo de insumos entre diferentes países de manera organizada y legal.

Al mismo tiempo, este código ofrece información importante sobre los productos y las regulaciones o normas a las cuales están sometidos, aspectos clave en materia de comercio internacional.

Los errores en la clasificación aduanera son penalizados de diferentes maneras. Por eso, es común que las empresas import export, debido a su carga de trabajo, busquen ayuda en especialistas en comercio exterior para evitar problemas de este tipo.

Clasificación Arancelaria en México y la TIGIE

En México, todas las empresas que realizan importaciones o exportaciones tienen la obligación de conocer y manejar adecuadamente la clasificación arancelaria, según lo dispuesto por la Tarifa de la Ley de los Impuestos Generales de Importación y de Exportación (TIGIE).

La TIGIE es un instrumento que define y regula la clasificación arancelaria en la República.

De acuerdo con esta ley, el código de identificación de las mercancías se compone de 10 dígitos, que representan la sección, capítulo, partida, subpartida, fracción arancelaria y los números de identificación comercial (NICO) bajo los cuales se deben importar y exportar cada tipo de insumos.

La TIGIE responde a la Ley de los Impuestos Generales de Importación y de Exportación (LIGIE), que es el marco regulatorio que establece la política comercial mexicana.

La LIGIE se encarga de la definición de los impuestos de las mercancías exportables, utiliza la información recaudada para crear informes estadísticos y analizar temas económicos relacionados al comercio exterior.

Es una ley compuesta de 22 secciones que engloban los diferentes productos exportables, para que tu empresa pueda identificar con facilidad la clasificación a la cual pertenecen sus mercancías.

Se compone de 2 artículos: la TIGIE y las regulaciones para interpretarla y aplicarla correctamente.

La diferencia fundamental entre LIGIE y TIGIE es que la TIGIE está incluida dentro de la LIGIE, es decir, es una parte de esa ley.

La TIGIE se estructurada jerárquicamente de la siguiente manera:

- 01 Animales vivos.

- 02 Carne y despojos comestibles.

- 03 Pescados y crustáceos, moluscos y demás invertebrados acuáticos.

- 04 Leche, productos lácteos, huevos de ave, miel natural, productos comestibles de origen animal no expresados ni comprendidos en otra parte.

- 05 Los demás productos de origen animal no expresados ni comprendidos en otra parte.

- 06 Plantas vivas y productos de la floricultura.

- 07 Hortalizas, plantas, raíces y tubérculos alimenticios.

- 08 Frutas, frutos comestibles, cortezas de agrios (cítricos), melones o sandías.

- 09 Café, té, yerba mate y especias.

- 10 Cereales.

- 11 Productos de la molinería, malta, almidón, fécula, inulina y gluten de trigo.

- 12 Semillas y frutos oleaginosos, semillas y frutos diversos, plantas industriales o medicinales, paja y forraje.

- 13 Gomas, resinas, demás jugos y extractos vegetales.

- 14 Materias trenzables y demás productos de origen vegetal no expresados ni comprendidos en otra parte.

- 15 Grasas y aceites animales o vegetales, productos de su desdoblamiento, grasas alimenticias elaboradas y ceras de origen animal o vegetal.

- 16 Preparaciones de carne, pescado o de crustáceos, moluscos o demás invertebrados acuáticos.

- 17 Azúcares y artículos de confitería.

- 18 Cacao y sus preparaciones.

- 19 Preparaciones a base de cereales, harina, almidón, fécula o leche y productos de pastelería.

- 20 Preparaciones de hortalizas, frutas u otros frutos o demás partes de plantas.

- 21 Preparaciones alimenticias diversas.

- 22 Bebidas, líquidos alcohólicos y vinagre.

- 23 Residuos y desperdicios de las industrias alimentarias, alimentos preparados para animales.

- 24 Tabaco y sucedáneos del tabaco elaborados.

- 25 Sal, azufre, tierras y piedras, yesos, cales y cementos.

- 26 Minerales metalíferos, escorias y cenizas.

- 27 Combustibles minerales, aceites minerales y productos de su destilación. Materias bituminosas y ceras minerales.

- 28 Productos químicos inorgánicos, compuestos inorgánicos u orgánicos de metal precioso, de elementos radiactivos, de metales de las tierras raras o de isótopos.

- 29 Productos químicos orgánicos.

- 30 Productos farmacéuticos.

- 31 Abonos.

- 32 Extractos curtientes o tintóreos, taninos y sus derivados. Pigmentos y demás materias colorantes, pinturas y barnices, mástiques y tintas.

- 33 Aceites esenciales y resinoides, preparaciones de perfumería, de tocador o de cosmética.

- 34 Jabón, agentes de superficie orgánicos, preparaciones para lavar, preparaciones lubricantes, ceras artificiales, ceras preparadas, productos de limpieza, velas y artículos similares. Pastas para modelar, “ceras para odontología” y preparaciones para odontología a base de yeso fraguable.

- 35 Materias albuminoideas, productos a base de almidón o de fécula modificados, colas y enzimas.

- 36 Pólvora y explosivos, artículos de pirotecnia, fósforos (cerillas), aleaciones pirofóricas y materias inflamables.

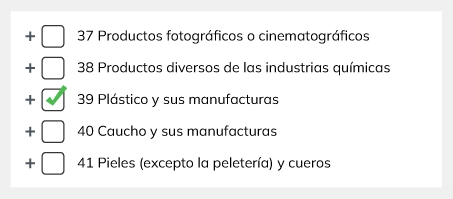

- 37 Productos fotográficos o cinematográficos.

- 38 Productos diversos de la industria química.

- 39 Plástico y sus manufacturas.

- 40 Caucho y sus manufacturas.

- 41 Pieles (excepto la peletería) y cueros.

- 42 Manufacturas de cuero, artículos de talabartería o guarnicionería, artículos de viaje, bolsos de mano (carteras) y continentes similares, manufacturas de tripa.

- 43 Peletería y confecciones de peletería. Peletería facticia o artificial.

- 44 Madera, carbón vegetal y manufacturas de madera.

- 45 Corcho y sus manufacturas.

- 46 Manufacturas de espartería o cestería.

- 47 Pasta de madera o de las demás materias fibrosas celulósicas, papel o cartón para reciclar (desperdicios y desechos).

- 48 Papel y cartón, manufacturas de pasta de celulosa, de papel o cartón.

- 49 Productos editoriales, de la prensa y de las demás industrias gráficas. Textos manuscritos o mecanografiados y planos.

- 50 Seda.

- 51 Lana y pelo fino u ordinario. Hilados y tejidos de crin.

- 52 Algodón.

- 53 Las demás fibras textiles vegetales, hilados de papel y tejidos de hilados de papel.

- 54 Filamentos sintéticos o artificiales; tiras y formas similares de materia textil sintética o artificial.

- 55 Fibras sintéticas o artificiales discontinuas.

- 56 Guata, fieltro y tela sin tejer. Hilados especiales, cordeles, cuerdas y cordajes. Artículos de cordelería.

- 57 Alfombras y demás revestimientos para el suelo, hechos de materia textil

- 58 Tejidos especiales, superficies textiles con mechón insertado, encajes, tapicería, pasamanería y bordados.

- 59 Telas impregnadas, recubiertas, revestidas o estratificadas. Artículos técnicos de materia textil.

- 60 Tejidos de punto.

- 61 Prendas y complementos (accesorios) de vestir, de punto.

- 62 Prendas y complementos (accesorios) de vestir, excepto los de punto.

- 63 Los demás artículos textiles confeccionados, juegos, prendería y trapos.

- 64 Calzado, polainas y artículos análogos, así como las partes de estos artículos.

- 65 Sombreros, demás tocados y sus partes.

- 66 Paraguas, sombrillas, quitasoles, bastones, bastones asiento, látigos, fustas y sus partes.

- 67 Plumas y plumón preparados y artículos de plumas o plumón. Flores artificiales y manufacturas de cabello.

- 68 Manufacturas de piedra, yeso fraguable, cemento, amianto (asbesto), mica o materias análogas.

- 69 Productos cerámicos.

- 70 Vidrio y sus manufacturas.

- 71 Perlas naturales o cultivadas. Piedras preciosas o semipreciosas, metales preciosos, chapados de metal precioso (plaqué) y manufacturas de estas materias. Bisutería y monedas.

- 72 Fundición, hierro y acero.

- 73 Manufacturas de fundición, hierro o acero.

- 74 Cobre y sus manufacturas.

- 75 Níquel y sus manufacturas.

- 76 Aluminio y sus manufacturas.

- 78 Plomo y sus manufacturas.

- 79 Cinc y sus manufacturas.

- 80 Estaño y sus manufacturas.

- 81 Los demás metales comunes. Cermets y manufacturas de estas materias.

- 82 Herramientas y útiles. Artículos de cuchillería y cubiertos de mesa de metal común. Partes de estos artículos de metal común.

- 83 Manufacturas diversas de metal común.

- 84 Reactores nucleares, calderas, máquinas, aparatos y artefactos mecánicos. Partes de estas máquinas o aparatos.

- 85 Máquinas, aparatos y material eléctrico y sus partes. Aparatos de grabación o reproducción de sonido, aparatos de grabación o reproducción de imagen y sonido en televisión y las partes y accesorios de estos aparatos.

- 86 Vehículos y material para vías férreas o similares y sus partes. Aparatos mecánicos (incluso electromecánicos) de señalización para vías de comunicación.

- 87 Vehículos automóviles, tractores, velocípedos y demás vehículos terrestres, sus partes y accesorios.

- 88 Aeronaves, vehículos espaciales y sus partes.

- 89 Barcos y demás artefactos flotantes.

- 90 Instrumentos y aparatos de óptica, fotografía o cinematografía, de medida, control o precisión, instrumentos y aparatos medicoquirúrgicos, partes y accesorios de estos instrumentos o aparatos.

- 91 Aparatos de relojería y sus partes.

- 92 Instrumentos musicales, sus partes y accesorios.

- 93 Armas, municiones, sus partes y accesorios.

- 94 Muebles, mobiliario medicoquirúrgico, artículos de cama y similares. Aparatos de alumbrado no expresados ni comprendidos en otra parte, anuncios, letreros, placas indicadoras, luminosos y artículos similares. Construcciones prefabricadas.

- 95 Juguetes, juegos, artículos para recreo o deporte, sus partes y accesorios.

- 96 Manufacturas diversas.

- 97 Objetos de arte o colección y antigüedades.

- 98 Operaciones especiales.

Esta estructura favorece la organización e identificación rápida de las mercancías destinadas a operaciones de comercio exterior.

Además, es fundamental para el cumplimiento de las obligaciones y derechos a los cuales tiene derecho tu empresa import export. También es clave para determinar los impuestos a pagar por cada tipo de insumo.

Para saber más sobre los productos e insumos comprendidos en esta ley, puedes consultar TIGIE en el INEGI.

¿Para qué sirve de la Correcta Clasificación Arancelaria de las mercancías para una empresa?

Una clasificación arancelaria adecuada sirve para evitar infracciones legales que pueden ocasionar pérdidas económicas a tu empresa. Además es muy importante para:

- Prevenir embargos de mercancías y evitar litigios de tipo PAMA (Procedimiento Administrativo en Materia Aduanera ) por errores en el código de identificación de los insumos.

- Conocer el impuesto aduanero correspondiente a las mercancías que debe pagar tu compañía.

- Favorecer los trámites aduaneros y agilizar la llegada de los productos a tu negocio, para que no pare el proceso productivo.

- Conocer las restricciones y regulaciones arancelarias y no arancelarias a las cuales están sometidos los insumos que desea comercializar tu empresa.

¿Cómo hacer la Clasificación Arancelaria para mercancías?

Para hacer una clasificación arancelaria correcta se deben realizar 6 pasos que permitirán “acomodar” tu mercancía en el lugar correspondiente dentro de la estructura de la TIGIE.

Usemos un ejemplo para que se entienda mejor este proceso. Hipotéticamente deseas importar plástico polímero acrílico del tipo poli (metacrilato de metilo) para ser utilizado en tu proceso de maquila, específicamente para crear accesorios de iluminación.

Definiremos lo que debes hacer paso a paso para que puedas conocer la clasificación arancelaria de dicha mercancía.

1. Reúne los datos de la mercancía

Se debe recopilar toda la información posible de la mercancía como datos técnicos, composición, estado de la materia, volumen, peso, usos y demás especificaciones importantes.

El objetivo de esta primera fase es tener a mano todos los elementos posibles para favorecer el proceso de clasificación aduanera.

Es importante aclarar que, entre más específicos sean los datos, más sencillo se vuelve el proceso de clasificación.

2. Identifica el capítulo

Una vez que hayas obtenido todas las características de tu producto a clasificar, necesitas definir el capítulo al cual pertenece.

Para ello, dirígete a la estructura jerárquica de la TIGIE y lee los capítulos que existen para ver en cuál de ellos puede incluirse tu mercancía.

Los capítulos son los que agrupan los diferentes tipos de productos y puedes identificarlos porque están numerados del 01 al 98.

Como ya tienes a mano la información de tu producto, puedes encontrarlo fácilmente en la estructura de la TIGIE. Tomando en cuenta el producto del ejemplo, el capítulo que mejor describiría dicha mercancía es el 39, que se denomina “Plástico y sus manufacturas”.

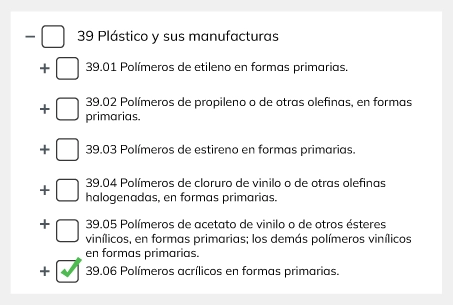

3. Localiza la partida dentro del capítulo

Dentro de cada capítulo hay varias partidas, corresponde que las leas todas. Solo así podrás seleccionar la que describe mejor a tu producto.

Para este ejemplo, la partida 39.06 “Polímeros acrílicos en formas primarias” es la correspondiente.

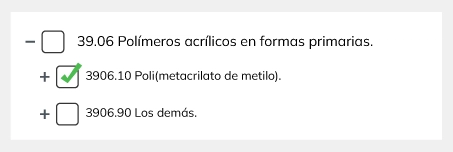

4. Encuentra la subpartida de primer nivel

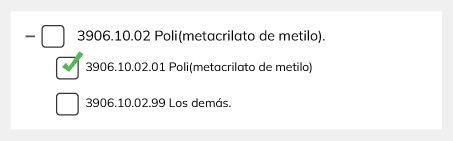

Luego de haber identificado la partida, la despliegas para encontrar la subpartida de primer nivel y seleccionar la opción que mejor defina tu mercancía.

En este caso sería: 3906.10 “poli (metacrilato de metilo)”.

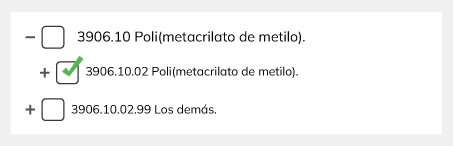

5. Reconoce la subpartida de segundo nivel

Dentro de la subpartida de primer nivel que elegiste también hay subpartidas, estas son las de segundo nivel.

En este caso también debes elegir la que mejor describa las características del producto que estás clasificando. Para lograrlo, observa las opciones que aparecen dentro de la misma y selecciona la que lo califica de forma más detallada.

En este ejemplo sería 3906.10.02.

6. Identifica la fracción arancelaria

Una vez que has completado los pasos anteriores, debes ubicar la fracción arancelaria.

Para hacerlo, debes mirar con detenimiento todas las alternativas que aparecen dentro de la subpartida de segundo nivel y descartar las que no se correspondan con tu mercancía.

Basta que observes e identifiques el código de 10 cifras correspondiente a las características de tu producto.

En este caso la fracción arancelaria sería 3906.10.02.01

Por tanto, esta clasificación quedaría distribuida de la siguiente manera:

- Capítulo: 39

- Partida: 39.06

- Subpartida de primer nivel: 3906.10

- Subpartida de segundo nivel: 3906.10.02

- Fracción arancelaria: 3906.10.02.01

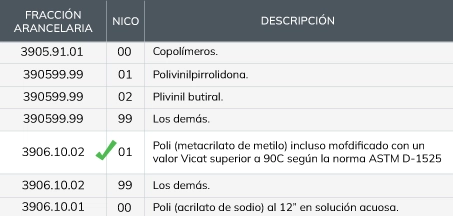

En este ejemplo, los últimos dos números (01) son los que corresponden a las regulaciones no arancelarias o NICO.

Si quieres comprobar que tu clasificación es correcta, puedes descargar los NICO en un archivo Excel que está disponible en el sitio web del SNICE.

En dicho documento debes identificar la fracción arancelaria de tu producto, para que de esta manera puedas encontrar el NICO del mismo y ver si coincide con los últimos dos dígitos de tu clasificación arancelaria, tal como se muestra en la imagen siguiente:

Es clave que durante cada paso de la clasificación revises bien para corroborar que todas las partidas y subpartidas elegidas son realmente las que describen mejor a tu mercancía.

Básicamente, el proceso de clasificación arancelaria se basa en descartar las opciones que no se corresponden con tu mercancía y seleccionar las que sí. Es como “encontrar el lugar” de tu producto dentro de una estructura ya establecida.

Importante: estos pasos se deben seguir en el orden comentado. No se debe elegir un capítulo, partida o subpartida sin haber leído bien todas las notas que aparecen en la TIGIE, esto evita errores en la clasificación de mercancías para importación y exportación.

Ejemplos de Clasificación Arancelaria de mercancías en México

Usemos algunos ejemplos para que se entienda mejor el proceso de clasificación arancelaria y los elementos que debes tener en cuenta para hacerlo correctamente.

Imagina que deseas importar hilados de seda sin acondicionar para venderlos al por menor, cuya fracción arancelaria es 5004.00.01.00. Este sería el procedimiento para clasificar dicha mercancía:

- Capítulo: 50 Seda

- Partida: 50.04 Hilados de seda (excepto los hilados de desperdicios de seda) sin acondicionar para la venta al por menor.

- Subpartida de primer nivel: 5004.00 Hilados de seda (excepto los hilados de desperdicios de seda) sin acondicionar para la venta al por menor.

- Subpartida de segundo nivel: 5004.00.01 Hilados de seda (excepto los hilados de desperdicios de seda) sin acondicionar para la venta al por menor.

- Fracción arancelaria: 5004.00.01.00 Hilados de seda (excepto los hilados de desperdicios de seda) sin acondicionar para la venta al por menor.

Ejemplo de clasificación arancelaria para níquel sin alear

En caso de que necesitaras clasificar níquel sin alear con fracción arancelaria 7502.10.01.00 esta sería la manera de hacerlo:

- Capítulo: 75 Níquel y sus manufacturas

- Partida: 75.02 Níquel en bruto.

- Subpartida de primer nivel: 7502.10 Níquel sin alear.

- Subpartida de segundo nivel: 7502.10.01 Níquel sin alear.

- Fracción arancelaria: 7502.10.01.00 Níquel sin alear.

Ejemplo de clasificación arancelaria de alambres de aluminio para la fabricación de conductores eléctricos

Hipotéticamente deseas importar alambres de aluminio con pureza superior o igual a 99.5% y diámetro superior o igual a 9 mm, el cual tiene la fracción arancelaria 7605.11.01.00. En este ejemplo la clasificación arancelaria debería quedar como:

- Capítulo: 76 Aluminio y sus manufacturas.

- Partida: 76.05 Alambre de aluminio.

- Subpartida de primer nivel: 7605.11 Con la mayor dimensión de la sección transversal superior a 7 mm.

- Subpartida de segundo nivel: 7605.11.01. De aluminio con pureza superior o igual de 99.5% y diámetro superior o igual a 9 mm, para la fabricación de conductores eléctricos.

- Fracción arancelaria: 7605.11.01.00 De aluminio con pureza superior o igual de 99.5% y diámetro superior o igual a 9 mm, para la fabricación de conductores eléctricos.

Repercusiones de una Clasificación Arancelaria incorrecta

Una clasificación arancelaria incorrecta significa un problema para tu empresa, de cara a la ley pero también al interior del negocio. Ten en cuenta que entre sus principales consecuencias están:

- Decomiso total o parcial de la mercancía clasificada de manera incorrecta.

- Pérdidas de dinero, dado que las penalizaciones económicas pueden llegar hasta el 70% del valor de tu mercancía.

- Desperdicio de tiempo, ya que hay que repetir el proceso o enfrentar las consecuencias de haberlo hecho inadecuadamente.

- Inicio de un proceso PAMA con todos los inconvenientes que ello puede traer para tu producción e imagen empresarial.

¿Cuáles son las 6 reglas del sistema armonizado para clasificar mercancías?

Existen 6 reglas generales (RGIs) para clasificar las mercancías, las cuales son clave porque determinan los principios que rigen la clasificación arancelaria de los productos en el sistema armonizado (SA).

Estas son:

1. RGI 1 o Regla General

La RGI 1 funciona como la regla “madre” del Sistema Armonizado y se debe aplicar en todos los casos.

Plantea que, legalmente, la clasificación arancelaria se establece con la información de las partidas y las notas de sección o de capítulo. Mientras que las secciones, capítulos o subcapítulos solo sirven como lineamientos generales.

Además, esta regla también delimita que la clasificación arancelaria puede apoyarse de las demás reglas, siempre y cuando no se contrapongan o discrepen.

2. RGI 2

Está integrada por dos incisos: a y b, los cuales son clave para que cualquier empresa de maquila clasifique adecuadamente sus mercancías.

RGI 2 (a) incompleto o inacabado, sin montar o desmontado

Este inciso de la regla hace referencia a diferentes estados en los cuales puede encontrarse una mercancía: incompleta o inacabada, desmontada o sin montar y los aspectos a tener en cuenta para clasificarla adecuadamente.

Es decir, en términos simplificados al extremo para facilitar la comprensión: los productos deben clasificarse como si estuviesen armados o finalizados, en la categoría que mejor se ajuste a su naturaleza.

RGI 2 (b) Mezclas o combinaciones

El inciso (b) de la regla sirve para conocer el procedimiento a seguir cuando necesitas clasificar una mercancía que se encuentra mezclada o compuesta por otras materias primas.

Para efectos de explicación, significa que debe evaluarse el material o uso principal de dicho producto para determinar la clasificación adecuada, esto implica emplear los enunciados de la regla 3.

RGI 3 Dos o más partidas

Define cómo se debe realizar el proceso de clasificación arancelaria en caso de que tu mercancía cuente con características que se correspondan con dos o más partidas según la regla 2 (b).

La RGI 3 tiene 3 incisos:

- (a) Más específico: explica que debe utilizarse la partida que detalle de forma más exacta las características de la mercancía que se quiere clasificar.

- (b) Carácter esencial: se utiliza para productos compuestos por varias materias primas, surtido o juegos para ventas minoristas, que no pueden clasificarse por el inciso a) de esta regla. Indica que se categoricen tomando como referencia la materia prima que mejor defina la naturaleza del material (valor, calidad, volumen, peso, etc.)

- (c) Último en orden numérico: se aplica cuando no se puede clasificar la mercancía en ninguno de los incisos anteriores. Para estos casos se elegirá la última partida del capítulo al cual pertenece tu producto.

RGI 4 Más similar

El objetivo de RGI 4 es que, si no pudiste clasificar tu mercancía utilizando las reglas anteriores, lo hagas utilizando la similitud.

Esto quiere decir que seleccionarás para tus mercancías la partida que mejor describa sus características.

RGI 5 Containers especiales

Explica que los estuches y envases que incluyen los artículos para los cuales normalmente se utilizan, se deben clasificar junto con el contenido que portan en su interior.

La RGI también aclara que sus disposiciones no se deben aplicar a los estuches o envases (continentes) que estén vacíos.

Esta regla dispone de 2 incisos:

- (a) Containers especiales: describe cómo se deben clasificar los estuches que contengan las joyas en su interior, los utilizados para llevar instrumentos musicales (incluyendo el instrumento) u otro tipo de contenedor con su artículo dentro.

- (b) Materiales de embalaje, contenedores: dice que no es obligatorio que los envases reutilizables se clasifiquen según la mercancía contenida en su interior.

RGI 6 Textos de subpartida, 5,6-dígitos

Dispone que para clasificar las mercancías en una de las subpartidas que se encuentran en una misma partida, es necesario hacerlo por los textos descriptivos de las subpartidas y también de las notas de subpartida. Añade que solo se pueden comparar las subpartidas del mismo nivel.

Igualmente, define que se aplican las notas de sección y de capítulo, siempre que no se indique lo contrario.

RGI 6 explica que para hacer la clasificación arancelaria más allá de los 4 dígitos es necesario considerar todas las reglas del Sistema Armonizado.

Por último, es muy importante mencionar que estas reglas (desde RGI 1 hasta RGI 6) están para asegurar la aplicación uniforme de la nomenclatura y en todos los casos es necesario aplicarlas partiendo de la regla 1.

¿Cómo un Operador de Import Export ayuda a las empresas con la Clasificación Arancelaria de sus mercancías?

Un operador de import export puede realizar con éxito la clasificación arancelaria de todas las mercancías de tu empresa. Tiene el conocimiento y la experiencia necesaria para minimizar los errores y facilitar este proceso, evitando penalizaciones por parte de la autoridad.

Incluso, si tu empresa ya tiene un lío por esta causa, un operador de import export puede asesorarte y ayudarte a encontrar la mejor solución para tu compañía.

Garantiza una clasificación arancelaria correcta y evita problemas a tu empresa

Con todo el trabajo que existe a diario en una empresa maquiladora, es difícil tener al día los documentos y cumplir los requisitos que exigen las autoridades de comercio exterior.

Si estás a tope con tu operación y necesitas un respiro, en APCE podemos ayudarte a realizar con éxito tu clasificación arancelaria y a llevar toda la documentación de tus actividades import export. Contáctanos.

![Portada del artículo Clasificación Arancelaria: Qué es, Para qué Sirve [+ Ejemplos]](https://www.apce.com.mx/wp-content/uploads/2024/04/clasificacion-arancelaria-portada-blog.webp)